コロナでは各国様々な施策で補助金など、お金がどんどん世の中に流れてきていますが、これが一体どうなるのか!??

補助金嬉しい!と喜ぶ一方…忍び寄るインフレ…

「インフレ」って、昔社会の時間に習った気がするけど、記憶の彼方・・・でも実は我々の貯蓄や投資にとても大きな影響を与えるし、資産が減ってしまう可能性もあるんです。。

ほっといたら実際に目減りしてしまう可能性もある資産。

インフレをちゃんと理解して、備えるために必要なことをしっかり見極めましょう。

インフレとは?

インフレとは、お金が時間の経過とともに価値を失うことです。これは今この瞬間にも起こっていることで、一般的には数年前よりも今の方が物価が高くなっています。

「消費者物価指数(CPI)」って聞いたことありませんか?

同じ物が、昔と今とでどのくらい物の価値(物価)が変わったのか推移が見れるんです。

消費者物価指数は、全国の世帯が購入する家計に係る財及びサービスの価格等を総合した物価の変動を時系列的に測定するものです。 すなわち家計の消費構造を一定のものに固定し、これに要する費用が物価の変動によって、どう変化するかを指数値で示したもので、毎月作成しています。 (総務省統計局サイトより抜粋)

で、実際にどのくらい変わったのかと言うと・・・

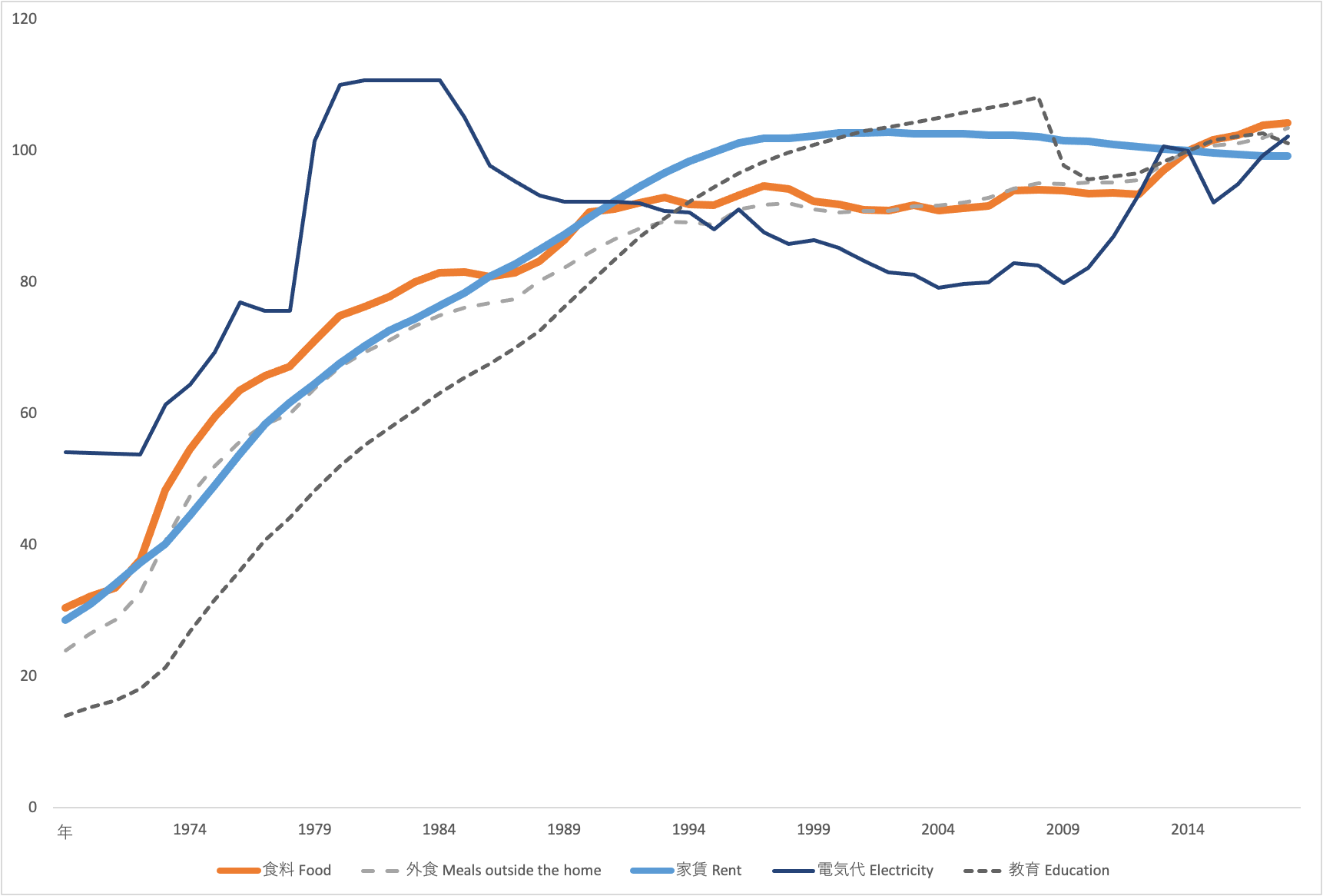

1970年から2020年までの50年間で、こんなに変化があったんです。

※出典:総務省統計局のデータより作成(2015年を100とした指数をグラフ化)

※出典:総務省統計局のデータより作成(2015年を100とした指数をグラフ化)

例えば、食品で比較すると、1970年に100円で買えたパンがあったとすると、

1970年は100円

1977年は200円!

1992年に300円!!

2019年には343円!!!

同じ物が、こんなに価値が変わってしまっているんです。

しかも、これ、日本の実績ですよ?

確かに、今100円のビッ◯リマンチョコって昔は30円だったよね。。

家賃や電気代、教育でも同じ様にインフレが起きています。

(1970年の教育費の約10倍になっています!でも意外にしっくりきません?)

これは異常なことや一時的なことではなく、今この瞬間にも起きていることですよ!

「なんかジワジワ10円20円値上がりしてるな〜」って思いません?!

これがインフレによる影響です。

1970年に一生懸命ためてしまっていたタンス預金。

今では当時の1/3程度の価値になってしまっているでしょう。。。

インフレの高い、低いって??

インフレは、いつも一定の割合で起こるわけではありません。

コロナでみんなにお金が配られれば、お金の希少性がすくなるのでインフレが進みやすい環境になると思っていいと思います。

2%の「物価安定の目標」と「長短金利操作付き量的・質的金融緩和」

出典:日本銀行 https://www.boj.or.jp/mopo/outline/qqe.htm/

インフレ率はパーセンテージで発表されます。

インフレ率が1%(低インフレ)の場合、1年後にはお金の物を買う力(購買力)は1%低くなります。

つまり、日本銀行は物価安定のため、毎年2%ずつインフレする(購買力が下がる)ことを目標に置いているんです。

インフレはどうやって測るの?

お金の貯め方の勉強には、「インフレ率」を知っておくことは、とっても大事です。

インフレ率を考えなかった場合は、銀行などでの利息は資産を増やしてくれる物ですが、もしインフレ率2%だった場合、利息が2%以下の口座にお金を置いておくってことは、額面上の金額は増えているのですが、実際にものを買う力は減っているんです。

貯蓄で子どもの学費への備えや老後の蓄えをする場合、”インフレに勝つ”方法を見つけて投資(貯金も投資のうちという意味で)をする必要があるんです。

でも、、、利息2%を超える方法、イメージ湧きますか??

インフレに備える必要がありますか?

インフレを少し身近に感じていただけたなら、次は自分の資産がインフレに勝てる方法、これが必要かどうかです。

一般論ですが、より高いリターンを得るためには、より多くのリスクを取る必要があります。

絶対に元本を保証(と言ってもインフレ影響ありますが…)したい場合には、もちろんリスクなんてない方法を選ぶ方が良いですし、多少のリスクは許容した上で、資産を増やしていく方法をとると、資産自体をインフレの伸び率よりも成長させることができるかもしれません。

自分に合ったものを知るためには、自分の「貯金目標」に立ち戻ってみてください。

原則として、ですが

- 5年以内にお金を使うという短期的な目標の場合は、インフレをあまり気にせずに預金口座を持つ方が安全です。

- 長期的な目標の場合は、インフレを念頭に置いて投資する必要があります。

老後資金や教育資金などですね。

インフレによる影響を防ぐ方法

ある程度の期間保有することを前提にするなら、実は「インフレに連動する国債」なんて言うものもあるんです。

財務省のWEBサイトに、「物価連動国債」が紹介されているのでご参考までに。

市場がインフレ率の上昇を期待しているときには、全体のリターンがインフレ率に勝てない可能性がありますので、こう言った物も選択肢の一つですが、口座管理料など経費も別にかかってくるので、長期的にみて資産の安全性については、やはりリスクがあります。

インフレの影響からあなたのお金を守るための「確実な方法」はありません。

ただ、絶対に言えることは、タンスや現金預金口座は一般的に長期的にお金を置くには最悪の場所であるということです。現在は0.002%と超低利息でほとんど常にインフレ率よりも増えるスピードが低いので、どんどんとお金を失っているのが現状です。

…まさにそのタンス預金が大好きだった私…

インフレを理解してゾッとしました…

普通預金口座は、特に近い将来に手に入れなければならないお金のために使うのが良いので、目的別に口座を分けてあげると良いと思います。

ですが、5年以上先のことを考えれば、投資をした方がいいかもしれません。

投資の観点からは、固定金利の支払いと額面金額の両方が減ってしまう可能性も鑑み、従来の国債・社債は、インフレで大打撃を受ける可能性があることに留意してください。

一方、株式はインフレ耐性が強い投資に分類されており、特に配当金はインフレと同じ様に上昇することが多いです。(じゃないと投資家がお金を投資してくれませんよね?)

まとめ

今日はちょっと難しい、インフレについて触れてみました。

改めて、タンス預金や普通預金に置いてあることのデメリットをお伝えできたかなと思います。インフレを整理してみると、普通預金や低リスクと言われる国債、社債などにも、実はいろいろなところに落とし穴があるんだなぁと実感していただけたかなと思います。

- 昔と違って貯金はお金が増えない

- 短期は良くても10年以上の長期では、投資して資産を守る選択肢も考えた方が良い

- インフレで資産が減るのを我慢するのか、ちゃんと対策をとるのか

インフレについても勉強して、資産を減らさない方法がお伝えできればと思います。

投資の選択肢についても今後も発信していきますので、ご参考にして頂ければ嬉しいです。

直接ご相談したい方はお気軽にコンタクトくださいね!